El gobierno de Joe Biden está tomando medidas enérgicas contra las llamadas “tarifas basura” (o tarifas ocultas) en las cuentas de jubilación.

El Departamento de Trabajo de Estados Unidos propuso el martes una norma que elevaría el listón para los asesores financieros, corredores y agentes de seguros que brindan asesoramiento de inversión a los estadounidenses que ahorran en planes 401(k), cuentas de jubilación individuales y otros tipos de ahorro.

VÉALO GRATIS A CUALQUIER HORA

Mira sin costo Telemundo Nueva Inglaterra, 24/7, donde quiera que estés. |

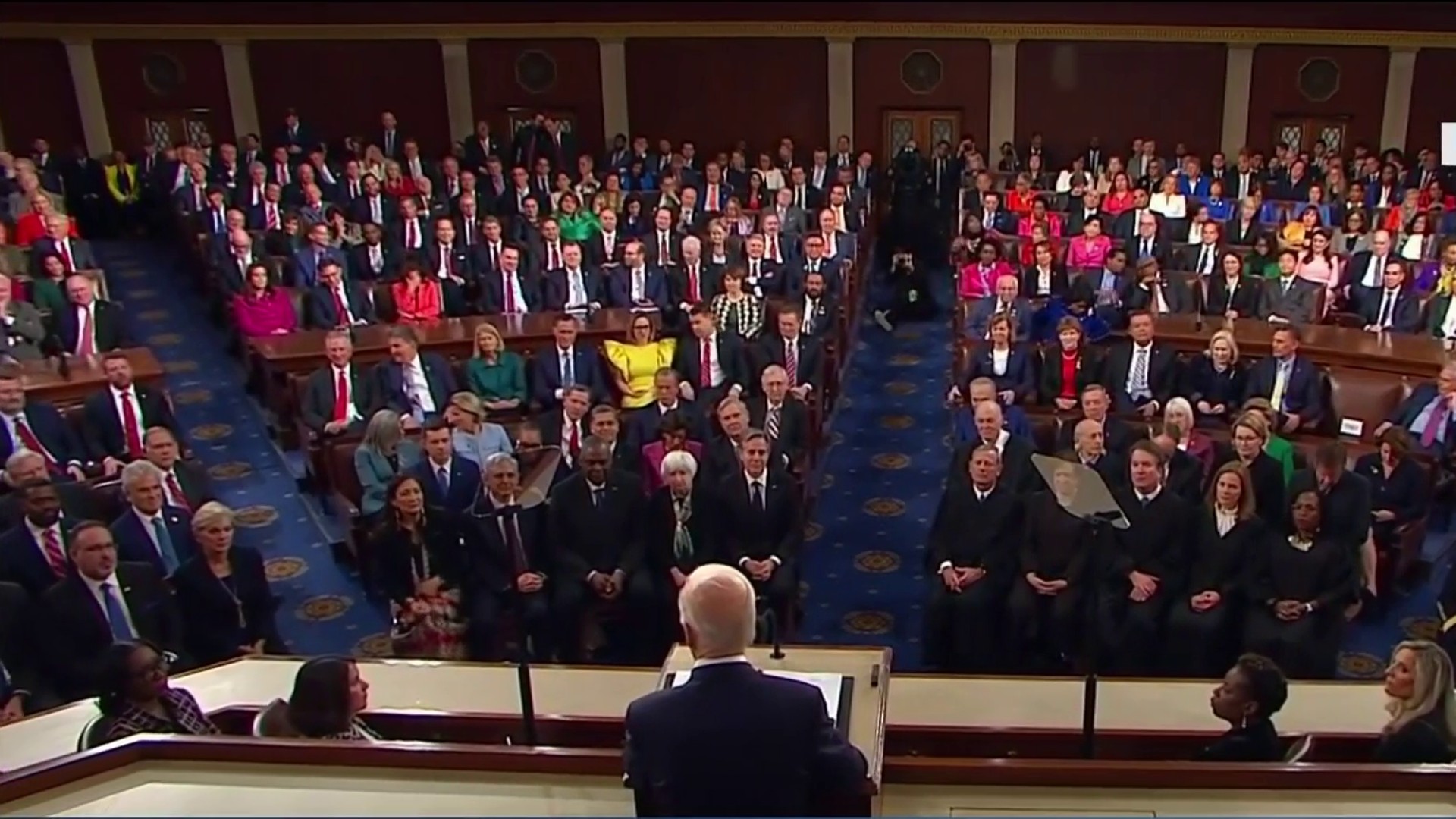

El presidente, durante un discurso pronunciado desde la Casa Blanca este martes, dijo que "hay recargos escondidos que las compañías meten en las facturas y hacen que pagues más por estas tarifas basura. Y eso es dinero que sale de los bolsillos de los estadounidenses".

Específicamente, la propuesta anunciada este martes busca cerrar "lagunas" en la ley actual que a veces permiten a asesores confiables recomendar inversiones que no son lo mejor para el ahorrador pero que pueden pagarle al asesor una comisión más alta, dijeron funcionarios.

Recibe las noticias locales y los pronósticos del tiempo directo a tu email. Inscríbete para recibir newsletters de Telemundo Nueva Inglaterra aquí.

La regla apunta al asesoramiento financiero en tres áreas:

- Transferencias de planes 401(k) a cuentas IRA.

- Productos “no asegurados” como anualidades indexadas y materias primas como el oro, que generalmente no están reguladas por la Comisión de Bolsa y Valores.

- Y recomendaciones hechas a los empleadores sobre qué fondos de inversión ofrecer en los planes 401(k), según la Casa Blanca.

Hay un período de 60 días para que el público envíe comentarios sobre la propuesta.

Los conflictos de intereses financieros son 'gastos ocultos'

La propuesta, si se codifica, impactaría a millones de inversores.

Por ejemplo, en 2020, alrededor de 5.7 millones de estadounidenses invirtieron un total de $618,000 millones en cuentas IRA, según los datos más recientes del IRS. Los individuos también canalizaron $79,000 millones de dólares hacia anualidades indexadas en 2022, un récord anual, según LIMRA, un grupo de la industria de seguros. Y 86 millones de personas estaban invirtiendo activamente en planes tipo 401(k) en 2019, según el Servicio de Investigación del Congreso.

Los “costos ocultos” de los conflictos financieros en los planes de jubilación equivalen a “tarifas basura”, dijo Lael Brainard, directora del Consejo Económico Nacional de la Casa Blanca, durante una conferencia de prensa. Pueden reducir los ahorros para la jubilación de un hogar de clase media en un 20%, lo que equivale quizás a decenas o incluso cientos de miles de dólares, afirmó.

"Es hora de eliminar las tarifas basura del mercado de ahorros para la jubilación", dijo Julie Su, secretaria interina del Departamento de Trabajo, durante una llamada.

Sin embargo, los críticos creen que regular el mercado de jubilación de esa manera sería perjudicial.

Los republicanos Bill Cassidy, senador por Luisiana, y Virginia Foxx, representante por Carolina del Norte, enviaron una carta al Departamento de Trabajo en agosto diciendo que sus esfuerzos por reescribir las protecciones existentes eran “equivocados” y corrían el riesgo de crear confusión en el mercado, de manera injustificada y con gastos de cumplimiento e inestabilidad para planes de retiro, jubilados y de ahorro.

Cómo la propuesta busca aumentar la protección de los inversores

El Departamento de Trabajo tiene jurisdicción sobre las cuentas de jubilación. Su propuesta sometería a los asesores financieros y a otras personas que trabajan con inversores para la jubilación a un estándar legal "fiduciario" en virtud de la Ley de Seguridad de los Ingresos de Jubilación de los Empleados de 1974, según funcionarios.

He aquí por qué esto es importante: según los abogados, estas protecciones fiduciarias son generalmente las más altas conocidas por la ley, en comparación con otras reglas que cubren asesoramiento y recomendaciones financieras.

En general, eso significaría que el asesoramiento sobre inversiones debe brindarse únicamente en beneficio de los intereses de los inversores y que los asesores deben dejar de lado sus propios intereses.

Las ventas de estas anualidades, que son "relativamente complicadas" y opacas, "con demasiada frecuencia están impulsadas por incentivos financieros" y no por lo que es correcto para el inversor, dijo el funcionario.

El gobierno de Obama intentó reescribir reglas similares

El Departamento de Trabajo también intentó reescribir las llamadas reglas fiduciarias durante el gobierno de Obama. Sin embargo, el Tribunal de Apelaciones del Quinto Circuito anuló esa medida en 2018.

Algunos grupos creen que una nueva norma del Departamento de Trabajo sofocaría la adopción de ciertas inversiones que son útiles para los ahorradores. Cuando la regla de la era Obama entró en vigor inicialmente, el 29% de las firmas de corredores de bolsa redujeron el asesoramiento a los inversores y el 24% lo eliminaron, según una encuesta de Deloitte encargada por la Asociación de la Industria de Valores y Mercados Financieros, un grupo comercial de esta industria.

“Desafortunadamente, una regulación exclusivamente fiduciaria cerraría el acceso a importantes herramientas de jubilación y perjudicaría a las mismas personas a las que la regulación pretende ayudar”, según el American Council of Life Insurers, un grupo comercial.

Sin embargo, esta nueva propuesta se aplica de manera más estricta, dijo el funcionario de Biden hablando en segundo plano.

"Hay una serie de diferencias bastante significativas entre los dos", dijo el funcionario.

El gobierno de Biden también ha estado tomando medidas enérgicas contra las tarifas basura en otros contextos, como la banca, el alquiler de viviendas y las entradas para conciertos.

Este artículo fue publicado originalmente en inglés por Greg Iacurci para nuestra cadena hermana CNBC.com. Para más de CNBC entra aquí.